一轮收益率飙升过后,美国债券最糟糕的日子可能已经过去。

这是汇丰控股长期看涨债券的Steven Major的看法。他表示,华尔街对收益率的预测一向不太靠谱,现在投资者也应该无视他们的更高收益率预测。事实上,投资者和分析师可能被最近的收益率飙升搞得乱了阵脚。他补充说,在通胀轨迹仍然不确定的情况下,损失程度和预测历史等其他指标现在可能更具价值。

“债券市场刚刚经历的下跌与以前创纪录的抛售并无二致,”Major说。“永远不会有一个指标可以说明一切,但看看以前的预测误差,可能会让一些投资者对基于更高收益率预测而建仓三思而行。”

Major认为,预测的问题在于,共识预测与市场定价的收益率相差不大,而后者受到当前利率和趋势的强烈影响。他补充说,预测与远期价格如此接近,意味着预测中存在所谓的“近期偏差”,再加上投资者规避风险、避免特立独行的天性。

目前远期市场预计10年期美国国债收益率将在一年后达到3%,而接受媒体调查的策略师和经济学家的预测中值约为3.15%。10年期国债收益率周一报2.85%。Major对收益率的预测是,到2022年第二季度末降至2.5%,到2023年第二季度末降至2.25%。

远期利率是基于收益率曲线计算出来的。汇丰认为,共识预测与远期利率的密切联系是追踪预测误差的理想方式。Major表示,现在的收益率水平远远高于一年前的预期,而这个误差在过去20年基本上都是这么大。对这些误差的分析表明,“市场在预测收益率升高方面不怎么灵,而在预测收益率下降方面更糟糕。”

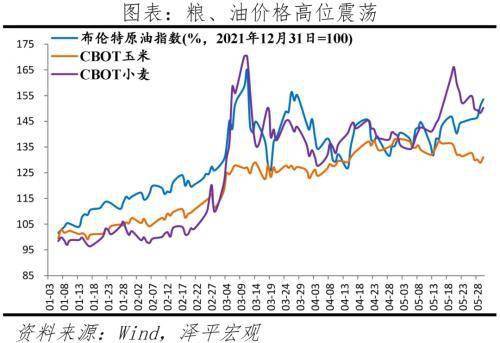

Major表示,通胀是过去一年预测误差的关键原因。“通胀比我们许多人想象的更持久,这是收益率远高于一年前大多数预测的主要原因。我们根据通胀的快速上升去调整收益率预测的速度太慢了,低估了通胀的高度和粘性。”

彭博指数显示,截至上周末,美国国债今年已下跌8%,有可能至少50年来首次连续两年下跌。一个全球债券指数下跌了11.6%。这些下跌在过去一周得到缓解,因为股市大跌引发避险需求,基准10年期美国国债收益率在5月9日触及2018年以来最高点3.2%以后,下跌超过30个基点。

首页

首页

营业执照公示信息

营业执照公示信息